Инспекторы еще на камеральных проверках проверках замечают схемы с обналичкой и могут заподозрить даже честные компании. В итоге крайним может оказаться главбух и, чтобы избежать обвинений, стоит принять меры для защиты.

Налоговикам достаточно найти обналичку, чтобы доказать нереальную поставку. Тогда они снимут расходы и вычеты по сделке и могут завести уголовное дело. Сотрудников компании, в первую очередь главбуха и директора, могут обвинить в мошенничестве, организации преступного сообщества и других незаконных действиях.

Обналички стало намного меньше, но она не исчезла совсем. В статье вы узнаете где и как инспекторы вычисляют обналичку.

Как контролеры вычисляют схемы по обналичке

Инспекторы не разыскивают обналичку отдельно, она интересна контролерам как доказательство, что компания уклоняется от налогов (п. 12 Методических рекомендаций, утв. письмом ФНС от 13.07.2017 № ЕД-4-2/13650@).

Теперь инспектору не нужно устраивать выездную проверку, чтобы обнаружить обналичку. Сидя у себя в кабинете, он видит отчеты из «АСК НДС». Обновленная программа помогает отследить, где разошлись товарные и денежные потоки.

Теперь информация видна по всем регионам без исключения, и можно построить цепочку до конечного покупателя. Налоговики говорят, что практически нет случаев, когда деньги обналичивает продавец из первого-второго звена.

Подозрительно, когда компания переводит деньги компаниям на спецрежимах, предпринимателям или «физикам». Особенно если на них обрывается цепочка поставок. Это инспекторы увидят в том числе по выпискам со счета. У компании запросят пояснения, а потом могут устроить выездную проверку.

Обналичку не всегда видно через «АСК НДС». Ведь компании могут просто вывести деньги со счета и без махинаций с НДС. Но это найдут только на выездной проверке. А поводом для нее может стать информация из других ведомств.

Теперь инспекторам доступна информация из банков с охватом по всей России. Сами банки больше отслеживают платежи, поэтому обналичка сокращается.

Наводку на обнальные операции инспекторы могут получить из полиции. У налоговиков больше опыта, чтобы разглядеть незаконные действия в финансах. Поэтому их и зовут на помощь.

Поступает информация из МВД или из Росфинмониторинга, чтобы именно обнал проверили. Инспекторы, пока помогают, заодно проверят и то, что им интересно. Если найдут налоговые нарушения, то компанию вызовут к себе на комиссию. А догадки насчет обналички просто подтвердят полиции или Росфинмониторингу.

Если налоговики получили данные о подозрительных операциях от полицейских, то компания уже в разработке у МВД. Сотрудничают полицейские с налоговиками и в обратную сторону. Когда налоговая решила, что нашла обналичку, то тоже может пригласить на свою проверку полицейских (п. 8 Инструкции, утв. приказом МВД, ФНС от 30.06.2009 № 495/ММ-7-2-347). Тогда полиция начнет оперативные мероприятия: опросы, прослушивание и пр.

У инспекторов есть еще один признак. Они узнают обнальную организацию по имени. Когда компанию создают для нескольких операций, как назвать ее, не думают долго. Из-за этого может пострадать и честный бизнес, если решит называться, например, «Орион». С таким наименованием в ЕГРЮЛ найдется около 15 тыс. организаций.

Когда заподозрят, что компания заказывает обналичку

В зоне риска организации, которые не пытаются снять блокировку со счетов, когда их заморозили. Например, у компании приостановили операции, и она месяц ничего не предпринимает. Для инспекторов подозрительно, как компания обходится без возможности распорядиться деньгами. Если она продолжает работать, значит, придумала способ расплатиться с поставщиками. Налоговики проверят, законный ли он.

Под подозрение попадают необычные формы расчетов: например, когда компании проводят взаимозачет или с поставщиком за организацию расплачивается ее покупатель (определение Верховного суда от 01.02.2018 № 304-КГ17-21566). Контролеры подозревают, что контрагенты могут перечислять деньги и обнальной организации. Тогда компания получит наличные и сможет дольше обходиться без расчетного счета.

Сам по себе заблокированный счет еще не значит, что компания воспользуется услугами обнальных площадок. И особые формы расчетов также не доказывают схему. Ведь взаимозачет — законный способ, а платить за другую компанию теперь можно даже налоги.

Инспекторы подозревают, что компания обналичивает деньги, если она или ее контрагент сотрудничает с малоизвестным банком. Контролеры считают, что такие кредитные организации могут быть более лояльными к своим клиентам.

Обычно для обнальных схем выбирают не очень щепетильный банк. Чтобы он не присматривался особенно к платежным операциям.

Если банк малоизвестный, это не значит, что он покрывает незаконные операции. С ним может быть выгодно работать по другим причинам. Ведь, чтобы привлечь клиентов, такие банки предлагают, например, низкую комиссию за обслуживание счета. Чтобы создать привлекательные условия, банку необязательно портить себе репутацию обнальными схемами.

Когда заподозрят, что контрагент занимается обналом

Обычно обналичку проводят через однодневки, налоговики их вычисляют по признакам, которые перечислила ФНС (письмо от 24.07.2015 № ЕД-4-2/13005@). Но у технических компаний, которые обналичивают деньги, есть особенность.

Такие компании долго не живут. И их услугами стараются не пользоваться дважды, чтобы не вызывать подозрений.

Инспекторы подозревают, что компания помогает обналичить деньги, если она похожа на транзитную. То есть у нее нет ресурсов и хозяйственных трат.

К транзитной компании на банковский счет могут поступать платежи за ремонтные и пусконаладочные работы, стройматериалы. А списывают деньги с самыми разнообразными назначениями: «предоставление процентного займа», «зачисление на карту», «за рыбопродукцию», «за молочную продукцию», «за овощи и фрукты», «за ковры и матрац», «за автомобиль и катер» (постановление Третьего арбитражного апелляционного суда от 05.10.2017 № А33-2737/2017). Под подозрением компании, у которых характер перечислений на счетах не соответствует их виду деятельности из госреестра.

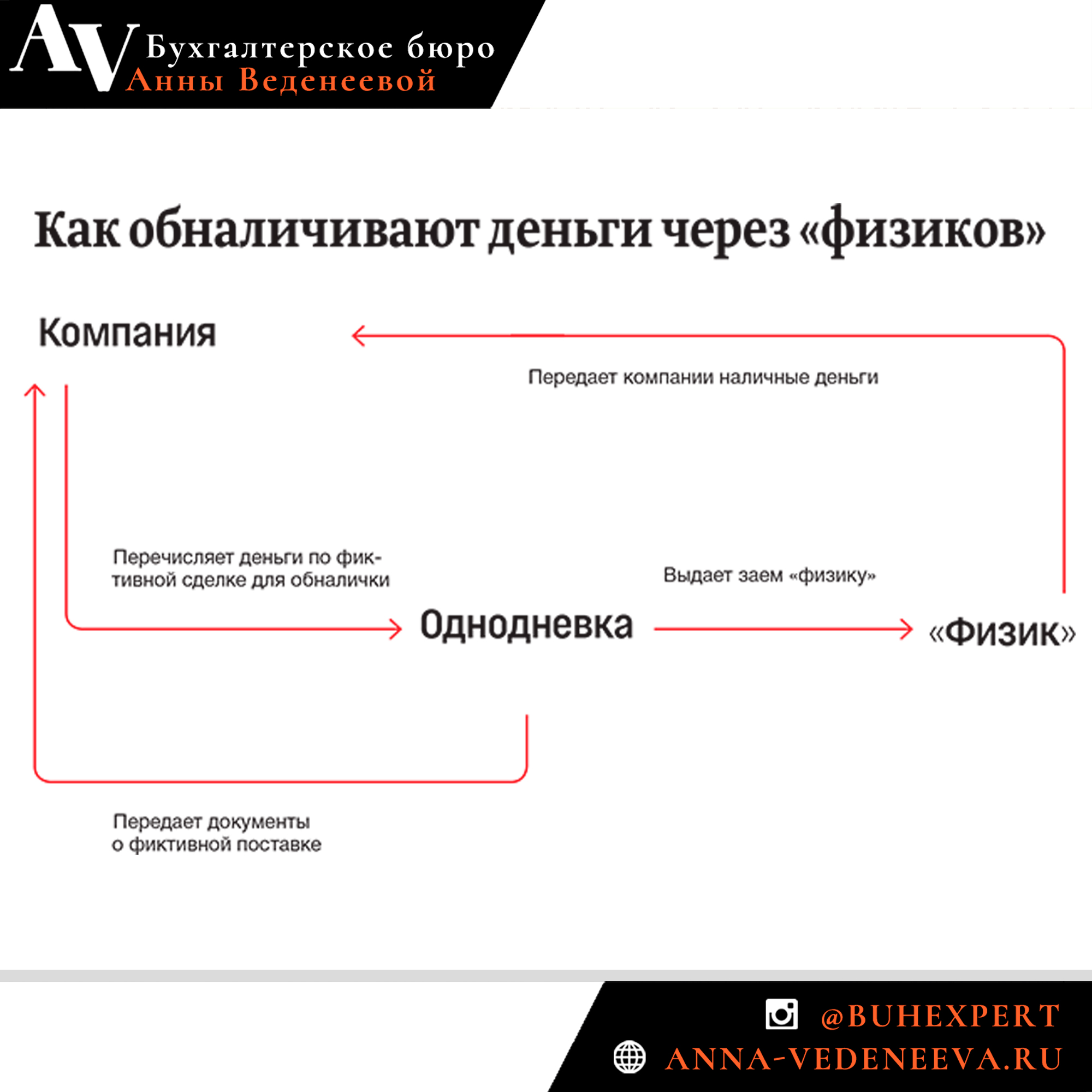

Есть еще один признак: компания много перечисляет на банковские карты «физиков». А если на выездной проверке контролеры обнаружат в офисе компании сами банковские карты, это докажет обналичку (п. 13.1 Методических рекомендаций, утв. письмом № ЕД-4-2/13650@).

Какие схемы по обналичке знают инспекторы

Контролеры говорят, что незаконных схем по обналичке много, но на проверках налоговики встречают чаще всего две популярные схемы, которые легко вычисляют.

Схема № 1.

Компания — заказчик обналички перечисляет деньги дружественному поставщику якобы за поставку товара. Затем через цепочку контрагентов деньги в итоге попадают на счет сотруднику конечного поставщика. Деньги «физику» переводят под видом выдачи или возврата займа или перечисляют в качестве подотчетных средств на корпоративную карту.

Деньги могут перечислить и любому другому «физику» или предпринимателю. В этом случае ставят назначение платежа «за услуги», «оплата выполненных работ» и т. п. Если деньги переводят на карту «физику», то назначение платежа — «перечисление займа», «зарплата».

Схема № 2.

В этой схеме компании обналичивают деньги через терминалы мгновенной оплаты. Схема действует так: компания оплачивает владельцу терминала несуществующие услуги по безналу, а обратно получает наличные, которые владелец извлек из терминала.

Как безопасно оформить документы, чтобы не обвинили в обналичке

Можно предотвратить претензии по поводу обналички, защитив компанию и главбуха.

Руководители организаций планируют сомнительные операции, а проводить их поручают бухгалтерам. Если вы уверены, что компания обналичивает деньги и незаконно экономит на налогах, то единственный безопасный вариант — не работать в ней.

Какие документы уберегут от обвинений? Информация для главбуха

Если есть только подозрения о фиктивных сделках, главбуха могут защитить внутренние документы. Их стоит составить, например, когда руководство собирается перечислить «физикам» что-то, кроме зарплаты: нехарактерно крупные суммы подотчетных или займы.

Также надо подстраховаться, если руководство затеяло нетипичную сделку. Например, компания оказывает консультационные услуги, а собирается приобрести сельхозпродукцию. Поставщик может оказаться однодневкой, через которую прогоняют деньги для обналички.

Если операция вызывает опасения, предупредите об этом директора заранее. В случае уголовного дела руководитель может представить главбуха инициатором схем. Чтобы такого не случилось, нужно письменно сообщать руководству о возможно незаконных операциях. Это покажет, что не главбух планировал сделки.

Составьте служебную записку в двух экземплярах, один из них с подписью директора оставьте себе. В записке объясните причину подозрений. Не стоит однозначно заявлять, что сделка, которую планирует компания, незаконная. Тогда в случае претензий налоговики и следователи решат, что главбуху было известно об этом и он осознанно пошел на нарушение. Назовите только признаки и возможные последствия.

Если руководитель компании настаивает на сделке, возьмите у него письменное распоряжение отразить операцию в учете и провести платеж. Документ докажет, что главбух только подчинялся, а не организовывал схему.

Какие документы защитят компанию

Чтобы защитить компанию, следует подробно оформлять первичные документы по операциям, которые обычно вызывают у налоговиков подозрения. Например, услуги, реальность которых инспекторам трудно проверить.

В подотчетных налоговики видят обналичку, поэтому все документы должны быть на месте. На проверке контролеры сверят авансовые отчеты, штатное расписание, приказы на выдачу денег.

Если перечисляете подотчетные на корпоративные карты, составьте список сотрудников, которые вправе платить картами и снимать с них деньги. Обновляйте список, когда сотрудники меняются.

Пропишите внутренние правила, как работники должны пользоваться корпоративными картами организации. Запретите сотрудникам снимать большие суммы с карт или установите лимит на снятие. Также установите правила, в каких ситуациях можно получать наличные деньги. Например, в командировках. Если у налоговиков будут вопросы, представьте копию правил.

Чем обернется обвинение в схемах по обналичке

После налоговой проверки главбухов могут обвинить в преступлении. Причем не только в неуплате налогов, но и в мошенничестве или обнале. Самый лояльный приговор — штраф, а самый строгий — реальный срок.

Неуплата налогов

Инспекция доначислит налоги компании. Если недоимка превысит 5 млн руб. и составит четверть всех налогов, эту информацию передадут следователям. Причем обвиняемыми по статье 199 УК могут стать и директор, и главбух. Можно избежать суда, если заплатить налоги до судебного заседания (ст. 28.1 УПК).

За преступление по статье 199 УК судьи дают реальный срок. За неуплату налогов в крупном размере максимальный срок — два года, в особо крупном размере — шесть лет. В первом случае срок давности — два года, а во втором — 10 лет (ст. 15, 78 УК). Если эти сроки истекли, то удастся избежать ответственности.

Мошенничество

Главбуха могут обвинить в том, что он похитил деньги компании, воспользовавшись доверием руководителя. При этом для мошенничества нет лимита по сумме (ст. 159 УК). За такое преступление могут назначить срок до 10 лет. Но чаще всего судьи осуждают условно.

Кроме того, с главбухов могут взыскать деньги, которые по их вине не получил бюджет (постановление Конституционного суда от 08.12.2017 № 39-П). Но зачастую следователи привлекают их как свидетелей, так как всю отчетность подписывает директор, а не главбух. Он лишь получает первичные документы, вносит информацию из них в учетную программу и оформляет отчетность. Умысла главбуха тут нет, это оплошность, за которую нет уголовного преследования (ч. 2 ст. 25 УК). Главбуха могут обвинить в мошенничестве с НДС, если возмещение он делал для себя, без участия директора (приговор Центрального районного суда г. Читы от 22.06.2015 № 1–15/2015).

Незаконная банковская деятельность

Обвинение предъявят исполнителю, а не заказчику обнала. Если компания сама создала схему, то директора или главбуха могут привлечь по статье 172 УК. К примеру, следователи завели на главбуха уголовное дело после того, как вычислили неучтенную выручку, которую использовали на обналичку (определение Санкт-Петербургского городского суда от 14.11.2016 № 1–597/16 22–7906/2016).

Тот, кто заказал обналичку, разом теряет расходы и вычеты НДС. Вернуть их получится, если инспекторы формально изучили цепочку и не доказали, что деньги вернулись в компанию (постановление Арбитражного суда Восточно-Сибирского округа от 25.09.2017 № Ф02-4671/2017).

По материалам издания gazeta-unp.ru

〰〰〰〰〰〰〰〰〰〰〰〰〰〰

❗Если нужна профессиональная помощь, обращайтесь 📞 📩

+7 (499) 113-04-55

Приглашаю Вас на страницы в социальных сетях, где я и мои коллеги регулярно делимся полезной информацией и отвечаем на вопросы наших подписчиков:

![]()

-

Бухгалтерское Бюро Анны Веденеевой

-

Бухгалтерское услуги для физических лиц

-

Бухгалтерский учет для ИП и ООО

-

Юридические услуги для ИП, ООО, АО, ПАО

![]()

Эта информация может Вам пригодиться, сохраните её или поделитесь с друзьями:

![]()